顶象Dinsight实时风控引擎平台

黑产深入各行业场景

黑产深入各行业场景

网络欺诈损失占GDP比例多达0.63%约4000多亿人民币。—Experian《欺诈经济学:规避快速增长和创新中的风险》

需要良好的数据支撑

需要良好的数据支撑

数据积累的井喷式增长:有80%左右的数据是非结构化数据且无法访问;常见的原因有数据过于分散、可靠性差以及缺乏分析能力等。数据价值流失速度快:大数据分析过程都是一个冗长的过程,数据采集、管理、处理、存储、分析到应用的整个流程不仅漫长,而且很难做到实时处理,这样就导致数据库中的数据很容易被迫过时,导致分析偏差。

需要闭环的风险处置流程

需要闭环的风险处置流程

业务人员关心当前是否存在安全问题,业务安全应用有没有漏洞,运行时有没有攻击,攻击来源发生在哪,能否进行有效监控及预警,能否定位到攻击位置,是否可以进行关联分析?所以对环境风险、运行时攻击、异常行为的监测、预警、具有威胁时自动触发防护策略及处置、关联关系挖掘、以及数据沉淀的闭环处置流程是切实必要的。

风控产品6.0

风控产品6.0

应用场景

应用场景

随着互联网垂直电商、消费金融等领域的快速崛起,用户及互联网、金融平台受到欺诈的风险也急剧增加。网络黑灰产已形成完整的、成熟的产业链,每年千亿级别的投入规模,超过1000万的“从业者”,其专业度也高于大多数技术人员,给互联网及金融平台的攻防对抗带来严峻的挑战。

信贷风控

信贷风控

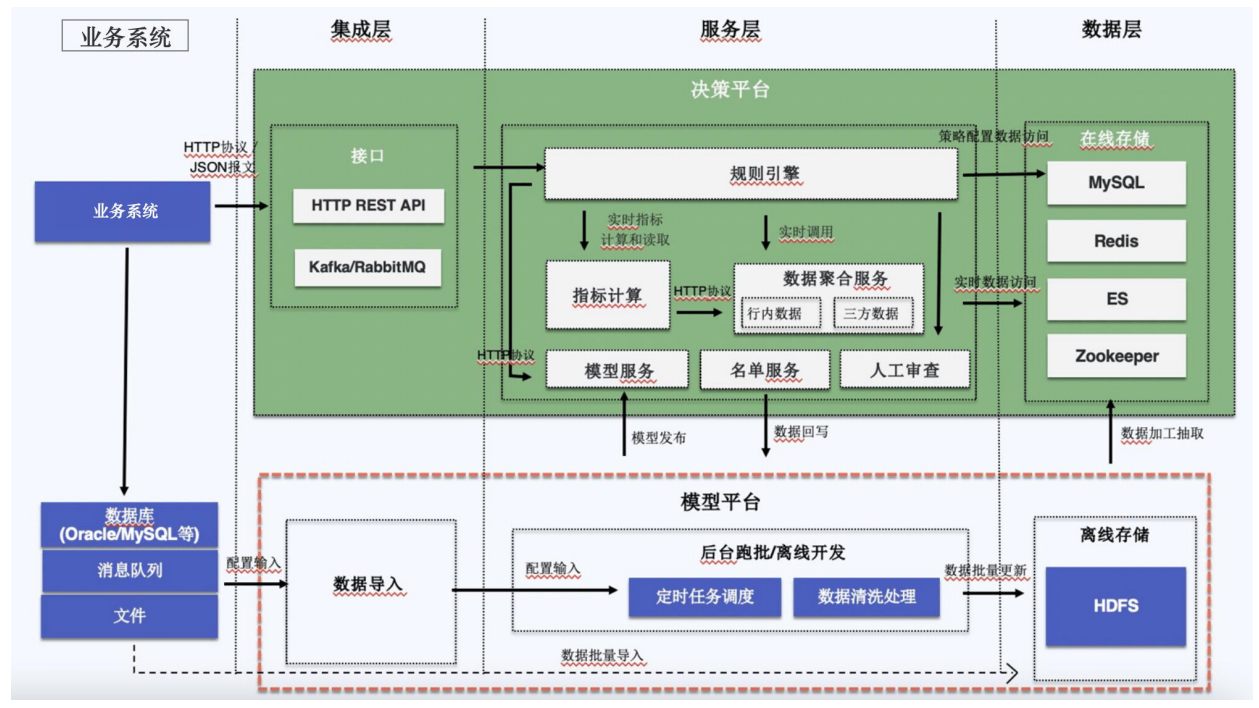

功能架构

功能架构

部署架构

部署架构

产品功能

产品功能

Dinsight实时风控引擎,是一款基于设备指纹、流计算等先进技术,实现毫秒级决策的风险防控产品。为互联网、银行及金融场景下的业务反欺诈和信用风控管理,提供一站式全流程的自动化决策服务。通过配置可视化的方式让业务人员能够简单高效的配置出不同场景、不同风险下的风险防控策略。同时还支持与模型、数据的对接,通过离线分析实现自我演进,更好的适应业务风险的变化速度。

核心优势

核心优势

覆盖多行业的业务安全经验

覆盖多行业的业务安全经验

积累了10多个行业200多个应用场景方案,覆盖账户、营销、信贷、交易、运营等业务,从互联网的登录、注册、账户、交易、数据到金融的获客、申请、存量管理、催收、运营等场景等。

全方位、立体式的反欺诈防控模式

全方位、立体式的反欺诈防控模式

多维度策略规则验证机制

多维度策略规则验证机制

完善的风险审查机制

完善的风险审查机制

闭环式数据补充管理

闭环式数据补充管理

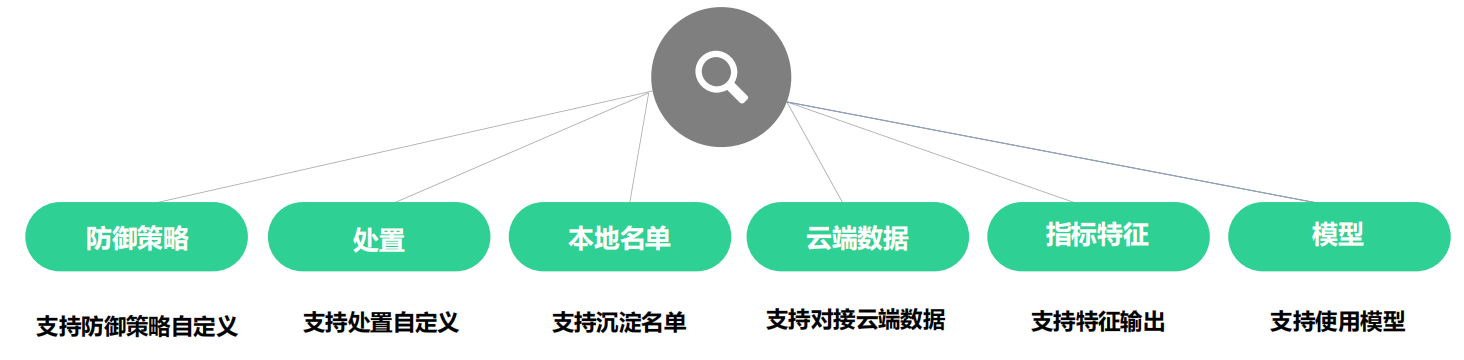

行业领先的系统开放能力

行业领先的系统开放能力

具备行业内领先的系统开放能力,包括处置自定义、名单数据管理、公有云数据对接、指标特征输出,可以为客户自有的决策引擎、机器学习平台赋能,提升整体风控产品的防控能力。

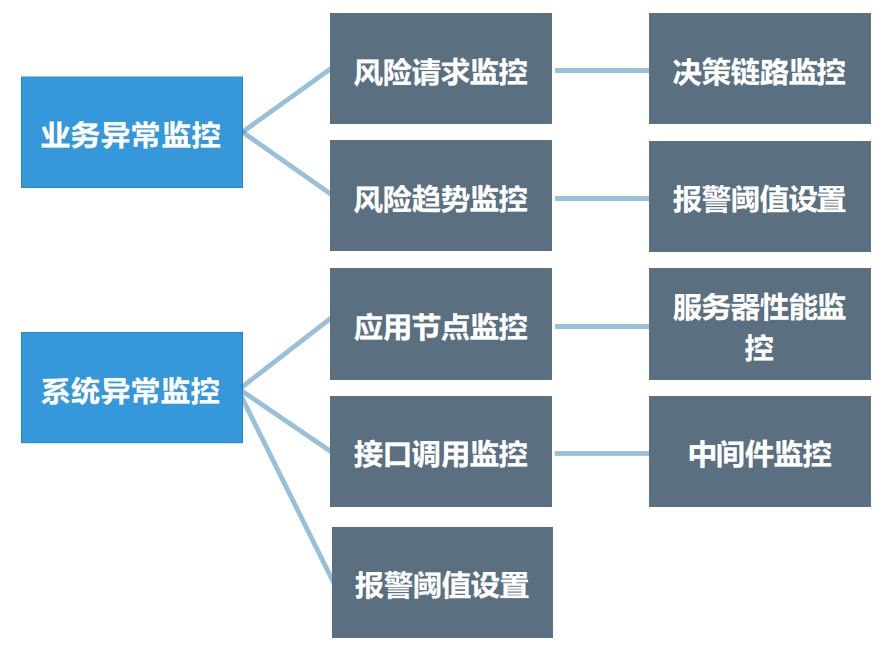

全方位的系统监控能力

全方位的系统监控能力

案例1:金融全渠道反欺诈

案例1:金融全渠道反欺诈

案例2:航空反欺诈

案例2:航空反欺诈

案例3:内控内审-合规反欺诈

案例3:内控内审-合规反欺诈

产品推荐

首页

首页